ボリンジャーバンドを活用したスキャルピングで安定した利益を狙いませんか?本記事では、ボリンジャーバンドの基本構造や具体的な設定方法、エントリーとエグジットのタイミングを詳しく解説します。初心者でも簡単に始められる内容になっていますので、この記事を読むことで、スキャルピングの効果的な手法をマスターできます。

ボリンジャーバンドの基本構造とその役割

ボリンジャーバンドは、相場のトレンドや価格変動の幅を分かりやすく示すためのテクニカル指標です。その特徴は、移動平均線を中心に、標準偏差を基準としたバンドを上下に描くことで、価格がどの範囲内で推移する可能性が高いかを視覚化する点にあります。まずはボリンジャーバンドの基本的な仕組みと、構成要素について詳しく見ていきましょう。

ボリンジャーバンドとは何か

ボリンジャーバンドは、相場の価格変動を視覚的に捉えるためのツールです。ジョン・ボリンジャー氏が開発したこの指標は、移動平均線を中心に上下に±1σ、±2σ、±3σのバンドが表示されます。

ボリンジャーバンドの主な特徴には以下のようなものがあります。

- 価格のトレンド把握

ボリンジャーバンドは、価格が一定期間の移動平均線を基準に、どの程度上下に振れるかを示します。これにより、相場がトレンド相場なのかレンジ相場なのかを一目で把握できます。 - 相場のボラティリティを表示

バンド幅が広がるとボラティリティ(価格変動幅)が大きいことを意味し、バンド幅が狭まるとボラティリティが小さいことを示します。 - トレンドの発生を示唆

ボリンジャーバンドが収縮(スクイーズ)してから拡大(エクスパンション)すると、新たなトレンドが始まる可能性が高まります。

これらの特徴を理解することで、ボリンジャーバンドを使ったスキャルピングがより効果的に行えるようになります。

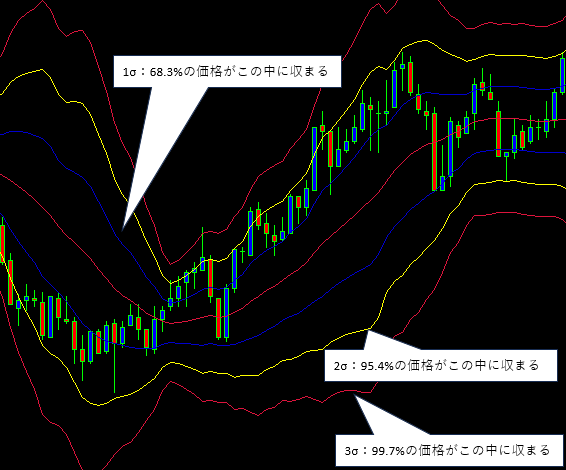

ボリンジャーバンドの構成要素(±1σ、±2σ、±3σの意味)

ボリンジャーバンドの構成要素は、移動平均線と標準偏差を基準に計算されたバンドです。これらのバンドが意味する内容は以下の通りです。

| バンド | 意味 | 確率 |

|---|---|---|

| ±1σ | 価格の68.3%がこの範囲内に収まる | 約68.3% |

| ±2σ | 価格の95.4%がこの範囲内に収まる | 約95.4% |

| ±3σ | 価格の99.7%がこの範囲内に収まる | 約99.7% |

この表が示すように、±1σは価格の大半が収まる範囲を示し、±2σや±3σはさらに広い価格変動の可能性をカバーしています。トレーダーは、価格がこれらのバンドをどのように超えたり戻ったりするかを観察しながら、トレードの判断に活用します。特に、±2σ以上の範囲に価格が到達した場合は、反転の可能性を検討する重要なシグナルとなります。

ボリンジャーバンドが示す価格変動の範囲と確率

ボリンジャーバンドは、価格が「通常の範囲内」にあるのか、それとも「異常値」と言える状態にあるのかを判断するための基準を提供します。その鍵となるのが、移動平均線と標準偏差を用いたバンド幅の設定です。

価格変動の確率をどう活用するか?

ボリンジャーバンドでは、価格がバンド内に収まる確率を統計的に把握できます。具体的には、±1σ(シグマ)から±3σの範囲内に価格が収まる確率がそれぞれ異なります。ここでは、トレーダーがこれをどのように活用できるかを詳しく説明します。

- ±1σの範囲(68.3%の確率)

この範囲は、価格が通常の変動幅内で推移していることを意味します。この状態では、急な価格変動は少なく、安定した相場環境が期待されます。スキャルピングでは、短期的な値動きを捉えるのに適しています。 - ±2σの範囲(95.4%の確率)

±2σに価格が触れると、相場が過熱している可能性を示唆します。このポイントを逆張りのエントリーチャンスとして利用するトレーダーが多いです。 - ±3σの範囲(99.7%の確率)

価格が±3σを超えることは稀であり、極端な相場の動きを意味します。このタイミングでは、バンド内に価格が戻る可能性が非常に高いため、反転を狙ったトレードの好機と言えます。

具体例で考えるボリンジャーバンドの活用

例えば、ドル円相場が現在135.00円で、20期間移動平均線を中心とした±2σバンドが134.50円~135.50円だとします。この場合のトレード戦略を考えてみましょう。

- 価格が135.50円を超えた場合

±2σを突破したことは、統計的には「異常値」を示します。この場合、価格が再びバンド内に戻る可能性が高いため、逆張りで売りエントリーを検討できます。 - 価格が134.50円を下回った場合

これも異常値のサインと捉え、逆張りで買いエントリーを行うことが適切です。ただし、相場がトレンド局面にある場合は、そのままトレンドが続く可能性があるため、慎重な判断が求められます。 - 価格がバンド内に留まる場合

バンド内で価格が推移している間は、トレンドフォロー型の戦略が有効です。±1σと±2σの間を価格が行き来している場合は、ボリンジャーバンドを利用した順張りエントリーのタイミングと考えられます。

これらの戦略を活用することで、ボリンジャーバンドはスキャルピングだけでなく、さまざまな相場環境で有効に機能します。

注意点:フォルスブレイクへの対処

価格がバンドを突破した場合、必ずしもそれが反転を意味するわけではありません。「フォルスブレイク」と呼ばれる現象では、一時的にバンドを突破した後、再び同じ方向に価格が進むことがあります。このため、ボリンジャーバンドだけで判断するのではなく、他の指標(RSIやMACDなど)を併用することが重要です。

ボリンジャーバンドは、価格の範囲と確率を基にトレード判断をサポートする強力なツールです。しかし、常に市場環境に注意を払い、他の分析手法と組み合わせて利用することで、その効果を最大限に引き出せます。

スキャルピングに適したボリンジャーバンドの設定方法

ボリンジャーバンドをスキャルピングに活用する際は、設定が非常に重要です。期間や偏差(σ)、使用する時間足を適切に選ぶことで、より正確なエントリーとエグジットのタイミングを見極められます。

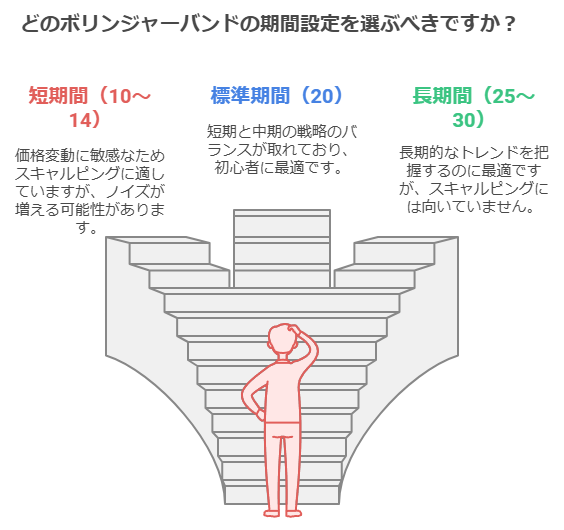

スキャルピングに最適な期間設定の選び方

ボリンジャーバンドの期間設定は、トレーダーの戦略に大きな影響を与えます。一般的には以下の基準で設定を行います。

- 短期間(10~14期間):

短い期間を設定すると、価格に敏感に反応するため、スキャルピングに適しています。ただし、ノイズが増える可能性があるため、適切なリスク管理が必要です。 - 標準期間(20期間):

ボリンジャーバンドのデフォルト設定である20期間は、短期と中期のバランスが取れた設定です。初心者にも扱いやすく、多くのトレーダーに利用されています。 - 長期間(25~30期間):

長期的なトレンドを把握するのに適していますが、スキャルピングには向いていない場合があります。

期間設定の選び方は、取引のスタイルと取引する市場のボラティリティに応じて柔軟に調整することが大切です。

偏差(σ)の設定とその影響

ボリンジャーバンドの偏差(σ)は、バンドの幅を決定する重要な要素です。標準的な設定では2σが使用されますが、以下のように調整することで、戦略に応じた活用が可能です。

- 2σ(標準設定):

価格の95.4%がこの範囲内に収まるため、逆張りや順張りの基準として適しています。最も一般的な設定です。 - 1σ(狭い幅):

価格がバンドを超える頻度が高くなり、より積極的なスキャルピングが可能になります。ただし、フォルスブレイクのリスクが増える点には注意が必要です。 - 3σ(広い幅):

バンド幅が広がり、異常値の判断に適しています。保守的な取引スタイルに向いていますが、エントリーやエグジットの頻度は減少します。

偏差の設定は、スキャルピングにおける取引スタイルやリスク許容度に応じて選びましょう。市場のボラティリティが高い場合は広め、低い場合は狭めに設定するのも効果的です。

時間足の選択とその効果

スキャルピングでは、時間足の選択も取引の結果に大きな影響を及ぼします。以下は、一般的な時間足とその特徴です。

- 1分足:

短期的な価格変動を最も詳細に捉えることができます。エントリーとエグジットの頻度が高くなるため、素早い判断力が求められます。 - 5分足:

1分足よりもノイズが少なく、短期的なトレンドを捉えやすいです。スキャルピング初心者には扱いやすい選択肢です。 - 15分足:

より安定したトレンドを把握できますが、スキャルピングにはやや遅いと感じる場合があります。中長期トレーダーとの併用に向いています。

時間足の選択は、トレーダーの性格や取引スタイルに合わせて柔軟に決定することが重要です。ボリンジャーバンドの設定を適切に行うことで、スキャルピングでの精度が大幅に向上します。

エントリーとエグジットの具体的なタイミングと判断基準

ボリンジャーバンドを活用したスキャルピングでは、エントリーとエグジットのタイミングを的確に見極めることが成功の鍵です。それぞれのタイミングを判断するための具体的な戦略と注意点を解説します。

エントリータイミングの見極め方

エントリーの際は、価格がバンドに接触する位置や、バンドの形状を基に判断します。以下に主な戦略を示します。

バンドウォーク時のエントリー戦略

バンドウォークとは、価格がボリンジャーバンドの±2σ付近を沿うように移動するトレンドの強い状態を指します。このような場合、順張りでエントリーすることが推奨されます。

- 上昇トレンド時:

価格が+1σ~+2σの間で推移している場合、次の押し目で買いエントリーを検討します。特に、ローソク足が+1σに接触した後に反発したタイミングが狙い目です。 - 下降トレンド時:

価格が-1σ~-2σの間で推移している場合、次の戻りで売りエントリーを検討します。-1σ付近で反発が確認された場合が好機です。

バンドの拡大(エクスパンション)時のエントリー方法

エクスパンションとは、ボリンジャーバンドが急激に広がる現象です。これは、新しいトレンドの始まりを示唆しており、大きな利益を狙うチャンスといえます。

- ブレイクアウトを確認:

価格が±2σを明確に突破し、ローソク足の実体がバンド外にある場合、トレンドフォロー型のエントリーを行います。 - 取引量の確認:

エクスパンション時に取引量が増加していれば、トレンドの信頼性が高まります。この条件を満たしている場合、エントリー判断がより確実になります。

エグジットタイミングの判断基準

エグジットは、利益を確定するための重要なタイミングです。ボリンジャーバンドを基に以下の方法で判断します。

バンド収縮時のトレンド転換サイン

バンド収縮(スクイーズ)は、トレンドの終了や転換を示唆します。このタイミングでポジションを解消するのが賢明です。

- 価格がミドルバンドに接近:

トレンドフォローで保有しているポジションが、ミドルバンド(中心線)に近づいた場合は、利益確定を検討します。 - 逆方向のローソク足:

トレンドの勢いが弱まり、逆方向のローソク足が連続して現れた場合も、エグジットの判断材料となります。

ミドルバンド(中心線)を基準としたエグジット方法

ミドルバンドは移動平均線として機能し、価格の反転ポイントを判断するのに役立ちます。このラインを基に以下の方法でエグジットします。

- ミドルバンドタッチ:

トレンドが継続していても、価格がミドルバンドに接触した場合、部分的または完全な利確を行います。 - ミドルバンド突破:

価格がミドルバンドを反対方向に抜けた場合、トレンド転換の可能性が高いため、ポジションを解消します。

エグジットタイミングを見極めるには、価格動向を冷静に観察し、過信せず柔軟に対応することが重要です。ボリンジャーバンドだけに頼らず、他のテクニカル指標と併用することで、より正確な判断が可能になります。

エントリーとエグジットは、スキャルピングの成功において最も重要な要素です。迅速な判断と的確な行動が、安定した利益を生み出す秘訣といえます。

トレード時の注意点やリスク管理のポイント

スキャルピングにおいて安定した成果を上げるためには、適切なリスク管理と注意点を押さえておくことが不可欠です。特にボリンジャーバンドを使用する際には、インジケーターの限界や相場の特性を理解し、柔軟に対応するスキルが求められます。

ボリンジャーバンドの限界と過信のリスク

ボリンジャーバンドは相場分析に非常に有用ですが、万能ではありません。いくつかの限界を理解し、それを踏まえた対策が重要です。

まず、ボリンジャーバンドは過去のデータを基に計算されるため、急激な相場変動には対応が遅れることがあります。この遅行性が原因で、価格が急にバンド外へ飛び出した際に反応が遅れ、不必要な損失を被るリスクがあります。また、フォルスブレイクと呼ばれる現象では、バンド外に価格が一時的に出た後すぐに戻るケースがあり、これを見極めるには他の指標や経験が必要です。

これを防ぐためには、RSIや移動平均線など他のテクニカル指標を併用し、相場の全体像を捉えることが効果的です。また、ボリンジャーバンドに過信せず、事前に決めたトレードルールを厳守することが重要です。

他のテクニカル指標との併用方法

ボリンジャーバンドは、他のインジケーターと組み合わせることで、さらにその精度を高めることができます。例えば、RSIを使用することで、相場の過熱感を補足的に確認できます。RSIが70以上であれば買われすぎ、30以下であれば売られすぎと判断でき、ボリンジャーバンドの反発ポイントをより明確に捉える助けとなります。

また、MACDを併用すればトレンドの方向性を確認でき、順張りや逆張りの判断を補強できます。このように複数の指標を組み合わせることで、ボリンジャーバンドの限界を補い、より高精度なトレードが可能になります。

スキャルピング特有のリスクとその管理方法

スキャルピングは短時間での取引を繰り返すため、特有のリスクが伴います。特に急激な相場変動や頻繁な取引による取引コストの増加が挙げられます。

急激な相場変動への対処としては、経済指標の発表前後の取引を避けることが基本です。また、ATR(平均真のレンジ)を活用してボラティリティを確認し、適切なストップロスを設定することで、損失を最小限に抑えることが可能です。

さらに、適切なポジションサイズの設定も重要です。ポジションサイズを口座残高の1~2%以内に抑えることで、大きな損失を防ぎ、心理的負担を軽減できます。リスクを最小限にすることで、冷静な判断を保つことができます。

スキャルピングでは、これらのリスク管理のポイントを押さえた上で、柔軟に対応する姿勢が求められます。ボリンジャーバンドを最大限に活用しつつ、他の指標やリスク管理手法を組み合わせることで、安定した成果を目指しましょう。

まとめ

ボリンジャーバンドを活用したスキャルピングは、その汎用性と視覚的なわかりやすさから、多くのトレーダーに支持されています。本記事では、ボリンジャーバンドの基本構造から、エントリー・エグジットの具体的な手法、注意点やリスク管理のポイントまでを詳しく解説しました。

特にスキャルピングでは、短期間での迅速な判断が求められます。そのため、ボリンジャーバンド単独ではなく、RSIやMACDなどの他のテクニカル指標を組み合わせることで、より精度の高いトレードが可能になります。また、経済指標の発表や急激な相場変動に対処するためのリスク管理が、トレード成功のカギを握ります。

この記事で解説した手法を実践することで、トレーダーとしてのスキルを向上させ、より安定した成果を得ることができるでしょう。ただし、ボリンジャーバンドにも限界があることを常に意識し、市場環境や自身のトレードルールに合わせて柔軟に対応することが大切です。