FXで利益を上げるためには、相場の波をしっかりと読み解く力が必要です。その中でも、RSI(相対力指数)とMACD(移動平均収束拡散法)は、初心者から上級者まで幅広く使用されているテクニカル指標です。

本記事では、RSIとMACDの基本的な概念から、実際の売買戦略、トレードの精度を高めるための組み合わせ活用法まで詳しく解説します。

これを読めば、あなたも自信を持ってトレードに臨めるようになるでしょう。

テクニカル分析の基礎知識

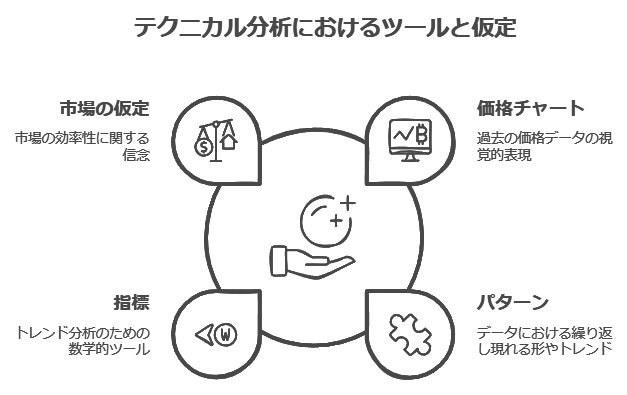

テクニカル分析は、過去の価格や取引量などのデータを基に、将来の価格動向を予測するための手法です。この分析方法は、主に短期トレードで使用され、FX、株式、コモディティなど幅広い金融市場で活用されています。市場参加者の行動や心理を反映するデータをもとにするため、投資家にとって重要な意思決定のツールとなります。

テクニカル分析とは

テクニカル分析は、価格チャートを観察し、そこに現れるパターンや指標からトレンドや相場の勢いを見つける手法です。この分析は、過去のデータを重視することで、未来の価格変動を予測しようとするものです。テクニカル分析は、「市場はすべての情報を価格に織り込んでいる」という仮定に基づいており、経済指標や企業の業績などの要素は、すでに市場に反映されていると考えられています。

テクニカル分析を行う際に用いられる代表的なツールには、移動平均線、RSI、MACDなどがあります。これらのツールは、トレンドの方向や相場の勢いを明確に示し、エントリーやエグジットのタイミングを決定するために役立ちます。

チャート分析の重要性

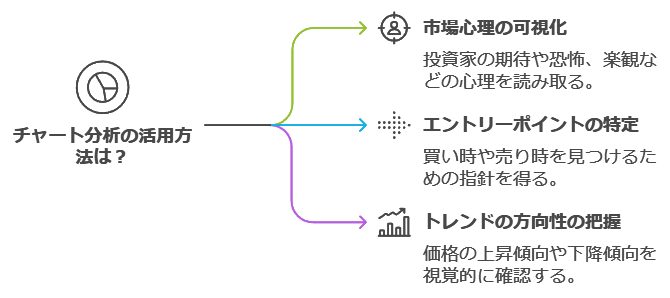

チャート分析は、投資家にとって相場の全体像を把握するための鍵です。価格の動きを視覚的に表現することで、次のようなメリットがあります。

- 市場心理の可視化:過去の価格推移は、投資家の期待や恐怖、楽観などの心理を反映しています。チャートを見ることで、その心理の動向を読み取ることが可能です。

- エントリーポイントの特定:チャートは、買い時や売り時を見つけるための指針になります。たとえば、トレンドラインやチャートパターンを用いることで、適切なエントリーポイントを見つけられます。

- トレンドの方向性の把握:移動平均線やトレンドラインを活用することで、価格が上昇傾向なのか下降傾向なのかを視覚的に確認できます。

このように、チャート分析はテクニカル分析の基本であり、市場の動向を理解するために欠かせません。特に、ローソク足チャートやラインチャートなどを活用することで、価格の動きを多面的に捉えることができます。

RSI(相対力指数)について

RSIは、相場の過熱感を測定するオシレーター系のテクニカル指標です。相場が買われ過ぎや売られ過ぎの状態にあるかを判断し、反転ポイントを予測するために使われます。この指標は、短期的なトレンドの方向性を見極めるため、特にデイトレーダーやスイングトレーダーに重宝されています。

RSIの基本概念

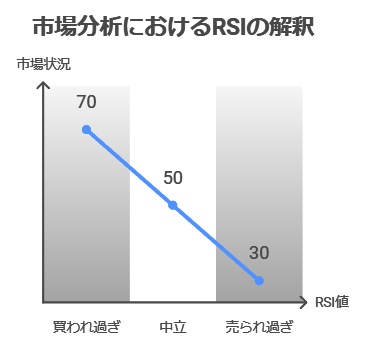

RSI(Relative Strength Index)は、「相対力指数」とも呼ばれ、相場の強さを0%から100%の範囲で示します。基本的な概念として、RSIが70%以上で「買われ過ぎ」、30%以下で「売られ過ぎ」と判断されます。この数値を用いることで、相場の反転タイミングやトレンドの過熱感を簡単に把握できます。

RSIの計算方法

RSIの計算は、一見複雑に思えるかもしれませんが、ステップを追って理解することで簡単に把握できます。計算式は次の通りです:

- 過去一定期間の上昇幅と下落幅をそれぞれ計算します(一般的には14日間)。

- 平均上昇幅を平均下落幅で割って「相対力(RS)」を求めます。

- RSI = 100 – [100 / (1 + RS)]

この計算により得られたRSIの数値を用いて、買いシグナルや売りシグナルを探します。

RSIの見方と解釈

買われすぎ・売られすぎの判断

RSIは、30%以下で売られ過ぎ、70%以上で買われ過ぎとされます。具体的な活用として、RSIが30%を下回った場合には買いシグナル、70%を超えた場合には売りシグナルと判断されることが多いです。これにより、投資家は相場の反転ポイントを見つけ、利益を上げるタイミングを探ります。

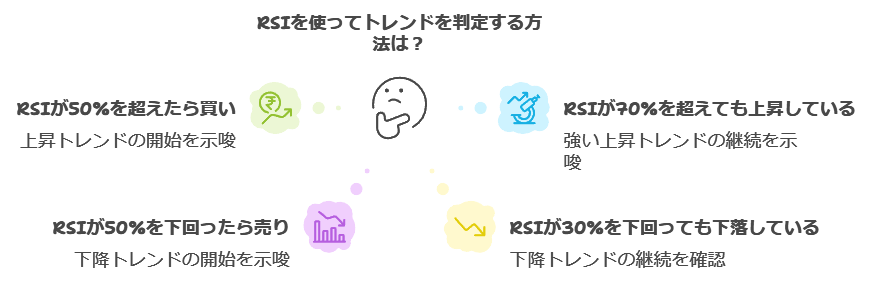

トレンド判断への応用

RSIは単に「過熱感」を見るだけではなく、トレンドの方向性を知るためにも利用されます。たとえば、RSIが50%を上回る場合は上昇トレンド、50%を下回る場合は下降トレンドと見なすことができます。この判断基準により、トレーダーはトレンドフォロー型の戦略を構築できます。

RSIを使った売買戦略

RSIは、相場の過熱感を測定するオシレーター系のテクニカル指標として、多くのトレーダーに利用されています。その役割は、単に「買われ過ぎ」や「売られ過ぎ」の状態を把握するだけではなく、戦略的に活用することで取引の精度を高めることです。ここでは、RSIを使った具体的な売買戦略を紹介します。

逆張り戦略

RSIを使用した逆張り戦略は、相場の一時的な過熱感を利用して、反転ポイントを見つける方法です。この戦略は、レンジ相場や明確なトレンドがない場面で特に有効です。

逆張り戦略の手順

- 売られ過ぎゾーンでの買いエントリー:

- RSIが30%以下に達したとき、売られ過ぎと判断されます。ここで、価格が下げ止まり、反転しそうな兆候が見られたら、買いエントリーを検討します。

- 買われ過ぎゾーンでの売りエントリー:

- RSIが70%以上に達したとき、買われ過ぎとされます。この場合、価格が上昇しすぎているため、売りエントリーのタイミングを探ります。

具体例

例えば、RSIが25%に下落し、その後30%を上回った際に買いエントリーすることで、相場の反発による利益を狙います。同様に、RSIが75%を超えてその後70%を下回るときは売りエントリーのシグナルと考えられます。

注意点

この戦略は、トレンド相場では多くの「偽シグナル」を発生させる可能性があります。そのため、トレンドがない状況で使用することが推奨されます。また、他のテクニカル指標と併用してシグナルの精度を高めることが重要です。

ブレイクアウト戦略

RSIを用いたブレイクアウト戦略は、トレンドの開始や継続を見つけるために使われます。この方法は、トレンドフォロー型のトレーダーに適しており、相場の勢いが強いときに効果を発揮します。

ブレイクアウト戦略の手順

- RSIの中立ラインを超える:

- RSIが50%を上回ったときは上昇トレンドの開始、50%を下回ったときは下降トレンドの開始を示唆します。

- 強いトレンドの確認:

- RSIが70%を突破してもなお上昇している場合、強い上昇トレンドの継続を示唆します。

- 同様に、RSIが30%を下回っても下落を続けているときは、下降トレンドの継続を確認できます。

具体例

価格が重要な抵抗線を超えると同時に、RSIが50%を上回っている場合、買いエントリーを行い、トレンドの波に乗ることを狙います。逆に、支持線を割り、RSIが50%を下回っているときは売りエントリーを検討します。

注意点

ブレイクアウト戦略を採用する際は、相場のボラティリティにも注意が必要です。ボラティリティが高い相場では、RSIが頻繁に上下するため、誤ったシグナルに惑わされることがあります。このため、移動平均線やMACDといった他のトレンド指標と併用することで、シグナルの精度を向上させることができます。

RSIを使った逆張り戦略とブレイクアウト戦略を上手に組み合わせることで、相場の状況に応じた適切なトレードを行うことが可能になります。

MACD(移動平均収束拡散法)について

MACDは、トレンドの強さや方向性を視覚的に捉えることができるテクニカル指標です。特に中長期的なトレンドの確認に適しており、トレーダーの間で幅広く活用されています。ここでは、MACDの基本概念、計算方法、見方と解釈について解説します。

MACDの基本概念

MACD(Moving Average Convergence Divergence)は、短期と長期の移動平均線を組み合わせて算出される指標です。価格のトレンドの強さや反転を視覚的に判断できるため、トレンドフォロー型の戦略で特に有効です。

構成要素:

- MACDライン: 短期EMA(一般的には12日)から長期EMA(26日)を引いたもの

- シグナルライン: MACDラインの9日間のEMA

- ヒストグラム: MACDラインとシグナルラインの差をグラフ化したもの

MACDラインとシグナルラインの交差は、売買シグナルとして活用されることが多いです。また、ヒストグラムが0を境に正負に変化する際も、トレンドの転換を示唆する重要な要素です。

MACDの計算方法

MACDは以下の手順で計算されます。

- 短期EMA(12日)を算出

- 長期EMA(26日)を算出

- MACDライン = 短期EMA – 長期EMA

- シグナルライン = MACDラインの9日間のEMA

- ヒストグラム = MACDライン – シグナルライン

計算は一般的なトレードプラットフォームで自動的に行われますが、その原理を理解することで、MACDの動きの意味をより深く理解できるようになります。

MACDの見方と解釈

MACDの見方は、そのラインの位置関係とヒストグラムの動きに注目することがポイントです。

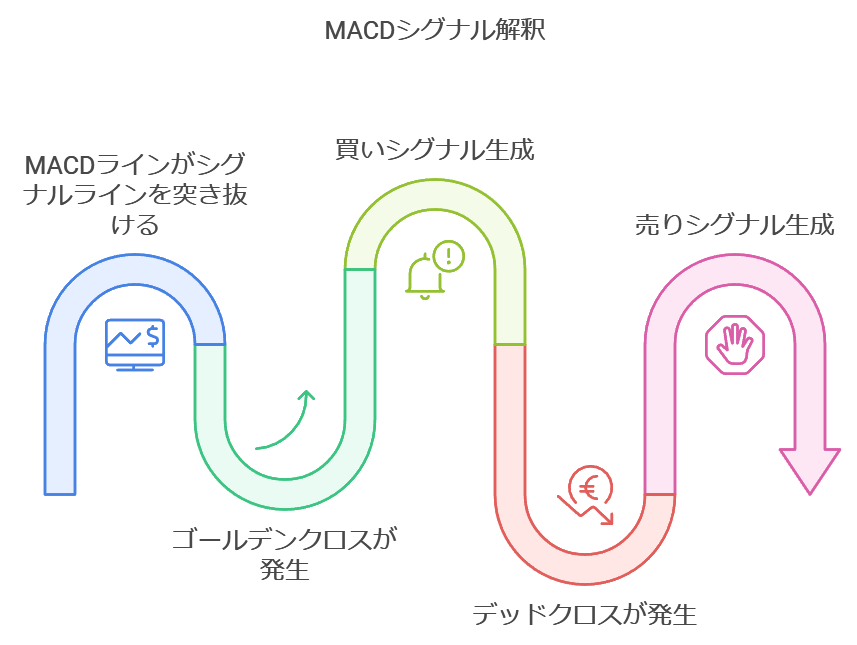

ゴールデンクロスとデッドクロス

- ゴールデンクロス: MACDラインがシグナルラインを下から上へ突き抜けると、買いシグナルとなります。

- デッドクロス: MACDラインがシグナルラインを上から下へ突き抜けると、売りシグナルを示唆します。

これらのクロスオーバーは、トレンドの発生や転換点を予測する際の重要な指標となります。

ヒストグラムの活用

ヒストグラムは、MACDラインとシグナルラインの差を視覚的に示し、トレンドの勢いや強弱を把握するのに役立ちます。ヒストグラムが拡大する場合はトレンドが強まっていることを示し、縮小する場合はトレンドが弱まっていることを示唆します。

MACDを使った売買戦略

MACDを活用した売買戦略は、トレンドフォロー型の取引やトレンドの転換を狙った取引に効果的です。ここでは、代表的な戦略としてトレンドフォロー戦略とダイバージェンス戦略を詳しく解説します。

トレンドフォロー戦略

トレンドフォロー戦略は、トレンドに沿った取引を行うことで利益を狙う手法です。MACDは、この戦略においてトレンドの発生や継続の確認に用いられます。

エントリーポイント:

- 買いシグナル: MACDラインがシグナルラインを下から上へ突き抜ける「ゴールデンクロス」が発生したとき。

- 売りシグナル: MACDラインがシグナルラインを上から下へ突き抜ける「デッドクロス」が発生したとき。

トレードの流れ:

- トレンドの確認: MACDラインがゼロラインより上なら上昇トレンド、ゼロラインより下なら下降トレンドと判断。

- エントリー: ゴールデンクロスで買い、デッドクロスで売り。

- ポジション管理: MACDヒストグラムの動きを監視し、縮小し始めたらトレンドの弱まりを考慮し、ポジションを調整。

注意点: この戦略では、強いトレンド相場での活用が効果的です。レンジ相場では偽シグナルが多くなりやすいため、他の指標との併用を推奨します。

ダイバージェンス戦略

ダイバージェンス戦略は、価格の動きとMACDの動きが異なる場合に注目する手法です。これはトレンドの転換点を見極めるのに役立ちます。

ダイバージェンスの種類:

- 強気(ブル)ダイバージェンス: 価格が下値を更新しているのにMACDが下値を更新していない場合、上昇トレンドへの転換を示唆。

- 弱気(ベア)ダイバージェンス: 価格が上値を更新しているのにMACDが上値を更新していない場合、下降トレンドへの転換を示唆。

エントリーポイント:

- 強気ダイバージェンスが確認された後にMACDラインがシグナルラインを上抜けたら買いエントリー。

- 弱気ダイバージェンスが確認された後にMACDラインがシグナルラインを下抜けたら売りエントリー。

リスク管理: ダイバージェンス戦略は、トレンドの反転を狙うため、早期にストップロスを設定し、リスクを管理することが不可欠です。

これらのMACDを用いた戦略を組み合わせることで、トレンドの発生や転換を効率よく捉えることができます。ただし、MACD単独ではなく、RSIや他のテクニカル指標と組み合わせて利用することで、より精度の高いトレード判断が可能となります。

RSIとMACDの組み合わせ活用法

RSIとMACDは、それぞれ単独で使用しても有効なテクニカル指標ですが、組み合わせて使用することでシグナルの信頼性を高めることができます。このセクションでは、相互補完的な活用や具体的なトレード戦略について説明します。

相互補完的な活用

RSIとMACDを組み合わせて使うと、短期的な過熱感の確認と中長期的なトレンドの把握が可能になります。以下に、相互補完的に活用する方法を説明します。

相互補完的な分析のポイント:

- RSIは短期的な相場の過熱感を判断するのに優れており、買われ過ぎや売られ過ぎの状態を示します。

- MACDはトレンドの方向性を捉え、中長期的なトレンドの強度を確認するのに役立ちます。

例えば、RSIが30%以下にあり売られ過ぎを示しているとき、MACDがゴールデンクロスを形成したら買いエントリーのシグナルとしてより信頼性が高まります。

クロスオーバー戦略

RSIとMACDのクロスオーバーを利用してエントリーの精度を向上させる戦略です。

クロスオーバー戦略の流れ:

- 買いシグナル:

- RSIが30%以下から上昇し始める(過売状態からの回復)

- MACDがシグナルラインを下から上へクロスするゴールデンクロスを形成

- 売りシグナル:

- RSIが70%以上から下降し始める(過買状態からの反転)

- MACDがシグナルラインを上から下へクロスするデッドクロスを形成

エントリーのタイミング: この戦略では、RSIとMACDのシグナルが一致するタイミングを待つことで、シグナルの精度を高めます。特に、トレンド相場においてはクロスオーバー戦略が有効です。

ダイバージェンスの確認

RSIとMACDのダイバージェンスを組み合わせて使用することで、トレンドの転換点をより確実に見極めることができます。

ダイバージェンスの種類:

- 強気ダイバージェンス: 価格が安値を更新しているのに、RSIやMACDが安値を更新していない場合。トレンドの上昇転換を示唆します。

- 弱気ダイバージェンス: 価格が高値を更新しているのに、RSIやMACDが高値を更新していない場合。トレンドの下降転換を示唆します。

戦略の実践: 強気ダイバージェンスが確認された後にMACDがゴールデンクロスを形成した場合は買いのエントリーポイントとして活用します。逆に、弱気ダイバージェンスが確認された後にデッドクロスを形成した場合は売りのエントリーポイントとして役立ちます。

これらのRSIとMACDを組み合わせた活用法を実践することで、より精度の高いトレード判断が可能になります。指標単独でのシグナルに依存するのではなく、相互に補完することでトレード戦略の成功率を高めましょう。

実践的なトレード例

RSIとMACDを使ったトレードを効果的に行うためには、実際のトレンドに応じた戦略を理解し、適切に活用することが重要です。ここでは、上昇トレンド、下降トレンド、レンジ相場における具体的な戦略を紹介します。

上昇トレンドでの活用例

上昇トレンドでは、押し目買いのタイミングを狙ってエントリーすることが基本戦略となります。RSIとMACDを組み合わせることで、トレンドの強さやエントリーポイントをより正確に見極められます。

エントリー戦略:

- RSIが50%から70%の範囲で推移し、再び上昇し始めた時に買いのエントリーを検討。

- MACDがゴールデンクロスを形成し、MACDラインがゼロラインより上で推移している場合は、トレンドの強さを確認。

利益確定とリスク管理:

- RSIが70%以上に達し、MACDのヒストグラムが縮小し始めた際には、一部のポジションを利益確定。

- ストップロスは、MACDのゴールデンクロス直前の安値よりやや下に設定してリスクを管理。

下降トレンドでの活用例

下降トレンドでは、戻り売りのチャンスを捉えてエントリーする戦略が効果的です。RSIとMACDを使用して、トレンドの反発や継続を確認します。

エントリー戦略:

- RSIが50%以下で下降していることを確認。特に30%から50%の範囲でRSIが反発し再び下落し始めた場合に注目。

- MACDがデッドクロスを形成し、MACDラインがゼロライン以下で推移していると、下降トレンドの継続を示唆。

利益確定とリスク管理:

- RSIが20%を下回り、MACDヒストグラムが縮小し始めた際には、一部のポジションを利益確定。

- ストップロスは、MACDのデッドクロス直前の高値よりやや上に設定。

レンジ相場での活用例

レンジ相場では、RSIとMACDを用いた逆張り戦略が有効です。価格が一定の範囲内で動いている時には、オシレーター系指標が力を発揮します。

エントリー戦略:

- RSIが30%以下に達し、その後30%を上抜ける時を買いのシグナルとし、MACDがゼロライン付近でゴールデンクロスを形成している場合は信頼性が高まります。

- RSIが70%以上に達し、その後70%を下抜ける時を売りのシグナルとし、MACDがゼロライン付近でデッドクロスを形成している場合にエントリー。

利益確定とリスク管理:

- レンジ相場の上限や下限に価格が到達したら、利益確定を検討。

- ストップロスは、エントリー時の価格から少し離れたサポートやレジスタンスレベルに設定してリスクを抑える。

これらの具体的な戦略を活用することで、RSIとMACDをより効果的に使用し、多様な相場状況に対応するトレードが可能になります。それぞれのトレンドに適した戦略を実行し、着実な利益獲得を目指しましょう。

注意点とリスク管理

RSIとMACDを活用したトレードは効果的ですが、注意点やリスク管理をしっかりと意識しないと偽シグナルに惑わされたり、大きな損失を被る可能性があります。ここでは、RSIとMACDを使用する際の注意点と、効果的なリスク管理の方法について解説します。

偽シグナルへの対処

テクニカル指標は市場の動きを的確に捉えるために役立ちますが、全てのシグナルが正しいとは限りません。特にレンジ相場やボラティリティが高い相場では、偽シグナルが出やすい傾向にあります。

偽シグナルの回避方法:

- 複数の時間軸での確認: RSIとMACDのシグナルを日足、4時間足、1時間足など複数の時間軸で確認することで、信頼性を高めます。異なる時間軸で同じ方向のシグナルが確認できた場合のみ、エントリーを検討しましょう。

- 価格アクションの整合性: RSIやMACDのシグナルに頼り過ぎず、実際の価格の動き(プライスアクション)も確認します。MACDのクロスが発生しても、ローソク足の動きがそれをサポートしていない場合は注意が必要です。

- ボリュームの確認: エントリー時に取引量(ボリューム)を確認します。ボリュームが低い状態でのシグナルは信頼性が低いため、注意が必要です。

他の指標との併用

RSIとMACDは強力な組み合わせですが、他のテクニカル指標と併用することで、より精度の高い分析が可能になります。

有効な補助指標:

- 移動平均線(SMA、EMA): 長期トレンドの方向を確認し、RSIとMACDのシグナルと一致するか確認します。

- ボリンジャーバンド: 価格がバンドの上下限に接触している場合、RSIやMACDのシグナルと組み合わせてエントリーを判断します。

- フィボナッチリトレースメント: RSIやMACDのシグナルがフィボナッチレベルと一致する場合、エントリーの信頼性が高まります。

リスク管理の重要性

リスク管理はトレードを行う上で最も重要な要素です。いかに優れた戦略を持っていても、適切なリスク管理ができていなければ、資金を守ることができません。

リスク管理の具体策:

- ストップロスの設定: 必ずストップロスを設定し、リスクを限定します。RSIやMACDのシグナルに基づいたストップロスの位置を明確にし、適切に調整します。

- ポジションサイズの管理: 1回のトレードで失っても良い金額を総資金の1~2%に抑えることで、大きな損失を避けることができます。ポジションサイズを調整し、リスクを一定に保つことが重要です。

- 利益確定の計画: エントリーと同時に利益確定の目標も設定します。リスク・リワード比を最低でも1:2に設定し、期待値の高いトレードを心掛けます。

これらの注意点とリスク管理を徹底することで、RSIとMACDを使用したトレードの信頼性と安全性を向上させることができます。シグナルに対する過度な信頼は避け、複数の確認ポイントを持つことが安定した成果につながるでしょう。

まとめ

RSIとMACDは、テクニカル分析において非常に強力な指標であり、トレンドの方向性や市場の過熱感を把握するのに役立ちます。これらの指標を単体で使用するのではなく、相互に組み合わせたり、他の補助指標と併用することで、より精度の高いトレード戦略が可能になります。

重要なポイント:

- RSIは、買われすぎや売られすぎの状態を示すオシレーターで、逆張りやブレイクアウト戦略に有効です。

- MACDは、トレンドの方向性や勢いを示し、ゴールデンクロスやデッドクロス、ヒストグラムを使った分析が可能です。

- 両者を組み合わせることで、トレンドの強度を評価したり、エントリーポイントやエグジットポイントの信頼性を向上させられます。

リスク管理も忘れてはなりません。適切なストップロスの設定、ポジションサイズの管理、複数の時間軸や価格アクションによる確認は、トレードを安全に進めるために不可欠です。偽シグナルへの対応も含め、慎重なアプローチが必要です。

RSIとMACDを効果的に活用することで、相場の波を的確に読み取り、戦略的なトレードを行うことができます。しかし、これらの指標に過度に依存するのではなく、市場全体の状況やファンダメンタルズも考慮に入れ、バランスの取れた投資判断を行うことが成功への鍵です。